- Finanzierte Emissionen sind Emissionen, die als Ergebnis von Finanzdienstleistungen, Investitionen und Krediten von Investoren und Unternehmen, die Finanzdienstleistungen anbieten, entstehen.

- Die Berichterstattung über finanzierte Emissionen steht aufgrund der Datenerhebung, Standardisierung und regulatorischer Beschränkungen vor Herausforderungen.

- Während die Berichterstattung derzeit größtenteils freiwillig ist, verpflichten sich Allianzen wie GFANZ und Initiativen wie Race to Zero und PCAF dazu, über finanzierte Emissionen zu berichten.

- Finanzinstitute können Ressourcen wie Standards, Frameworks und Tools nutzen, die von Organisationen wie GHGP, PCAF, sBTI und CMAPs bereitgestellt werden, um finanzierte Emissionen zu messen, zu reduzieren und offenzulegen. Diese Ressourcen gewährleisten die Rechenschaftspflicht und unterstützen den Übergang zu einer kohlenstoffarmen Wirtschaft

Finanzinstitute tragen eine große Verantwortung bei der Finanzierung des Übergangs zu einer kohlenstoffarmen Wirtschaft. Sie können die schlimmsten Auswirkungen des Klimawandels abmildern, indem sie ihre Portfolios umschichten und dekarbonisieren und in Maßnahmen zum Klimaschutz und zur Anpassung an den Klimawandel investieren.

Zusätzlich zu Umgang mit Treibhausgasemissionen (THG) Finanzinstitute, die sich aus ihren täglichen Aktivitäten ergeben, sind auch für die finanzierten Emissionen verantwortlich. Dies sind die Emissionen im Zusammenhang mit Krediten, Versicherungen, Investitionen und anderen Finanzdienstleistungen.

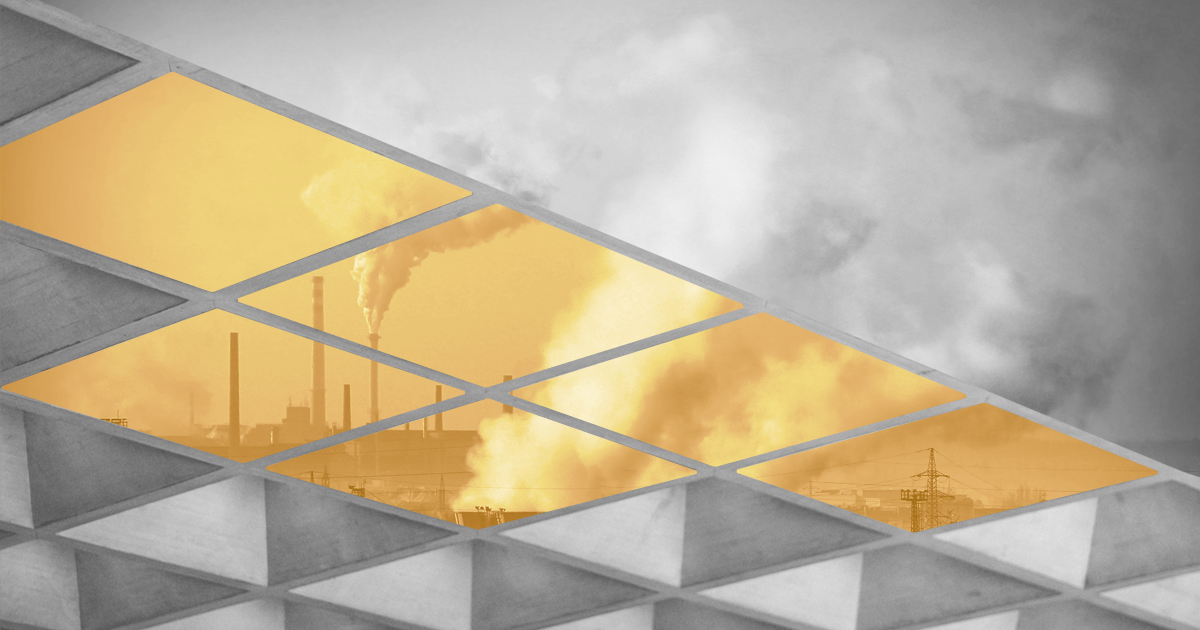

Laut dem Carbon Disclosure Project (CDP) Die Zeit für grüne Finanzen Berichten zufolge machen finanzierte Emissionen 700-mal mehr aus als die direkt generierten Emissionen eines Finanzinstituts. Noch ein aktueller Bericht stellte außerdem fest, dass die 60 größten Banken der Welt zwischen 2015 und 2021 bis zu 4,6 Billionen US-Dollar an fossilen Brennstoffen finanzierten — sechs Jahre nach der Verabschiedung des Pariser Klimaabkommen. Derselbe Bericht ergab, dass allein 2021 742 Milliarden US-Dollar finanziert wurden.

Finanzinstitute, die sich zu Netto-Null-Emissionen verpflichten, müssen nun Maßnahmen zur Steuerung der finanzierten Emissionen ergreifen. Wir werden uns damit befassen, was finanzierte Emissionen sind, warum sie wichtig sind und alles, was Finanzinstitute über deren Messung und Steuerung wissen sollten.

Was sind finanzierte emissionen?

Finanzierte Emissionen sind Emissionen, die als Ergebnis von Finanzdienstleistungen, Investitionen und Krediten von Investoren und Unternehmen, die Finanzdienstleistungen anbieten, entstehen. Sie fallen unter Umfang 3, Kategorie 15 aus der Treibhausgasprotokoll (GHGP).

Eines der Ziele des Pariser Abkommens besteht darin, „die Finanzflüsse mit niedrigen Treibhausgasemissionen und einem klimaresistenten Pfad in Einklang zu bringen“. Finanzinstitute und Investoren spielen eine wichtige Rolle, da sie derzeit erhebliche Finanzmittel für fossile Brennstoffe und andere emissionsintensive Branchen bereitstellen.

Warum sind finanzierte emissionen wichtig?

Finanzierte Emissionen sind wichtig, da sie einen erheblichen Teil der globalen Treibhausgasemissionen ausmachen.

Ein aktueller Bericht vom Sierra Club stellte fest, dass die 18 größten US-Banken und Vermögensverwalter für die Finanzierung von umgerechnet 1,97 Milliarden Tonnen CO₂-Eq im Jahr 2020 verantwortlich waren. Damit wäre der US-Finanzsektor der fünftgrößte globale Emittent, wenn er ein Land wäre, direkt hinter Russland.

Der CDP-Bericht The Time to Green Finance ergab außerdem, dass nur 25% der Finanzorganisationen die finanzierten Emissionen messen, während 49% die Klimaauswirkungen ihres Portfolios nicht analysieren.

Dies hinterlässt einen beträchtlichen blinden Fleck in der globalen Emissionsbilanzierung. Das bedeutet auch, dass die Finanzinstitute, die für die Finanzierung der Emissionen verantwortlich sind, nicht für ihre Beiträge zur Rechenschaft gezogen werden.

Nicht berücksichtigte finanzierte Emissionen gefährden das globale Klima und setzen die Finanziers gleichzeitig Reputations- und Finanzrisiken aus. Wenn finanzierte Emissionen hingegen ordnungsgemäß bilanziert werden, erhalten Banken und Vermögensverwalter einen Überblick über die Klimakosten ihrer Produkte und Dienstleistungen.

Vor welchen Herausforderungen stehen Unternehmen bei der Berichterstattung über finanzierte Emissionen?

Unternehmen haben aufgrund mangelnder Standardisierung Schwierigkeiten, Daten zu sammeln und zu verwalten, angemessene Ressourcen zuzuweisen und angemessene Ziele und Methoden zu verstehen.

Das World Resources Institute (WRI) Bankgeschäfte jenseits der Klimaverpflichtungen In dem Papier wurden die folgenden Herausforderungen hervorgehoben:

- Es werden viel Zeit, Geld und Ressourcen benötigt zur Bewertung und Entwicklung der benötigten Daten

- Fehlen einer standardisierten Gesetzgebung, Richtlinien, Methoden und Instrumente zur Wirkungsmessung

- Prüfung der Zusätzlichkeit und Fungibilität von grünen Anleihen

- Einschränkungen von Regierungen und Finanzaufsichtsbehörden die den Fortschritt der auf Paris ausgerichteten Entscheidungsfindung behindern

- Beteiligung von Unternehmen am Greenwashing als Folge von Schwierigkeiten Schaffung von Standards die für alle Sektoren gelten

Diese Schwierigkeiten hindern Finanzinstitute daran, umfassende und genaue Berichte zu erstellen. Oft sind die Informationen unvollständig, geschätzt oder weisen andere Probleme auf, die nicht das Gesamtbild wiedergeben.

Dies kann auf die Unfähigkeit zurückzuführen sein, vollständige Informationen von Unternehmen im Portfolio eines Unternehmens zu erhalten. Diese Unternehmen verfügen möglicherweise nicht über qualitativ hochwertige Daten oder sammeln möglicherweise nicht genügend verwertbare Emissionsinformationen für die Berichterstattung.

Schwierigkeiten bei der Datenerfassung, standardisierten Datenquellen und Richtlinien können auch dazu führen, dass Ziele verfehlt werden, die zu ehrgeizig waren, oder zu unvergleichlichen Offenlegungen zwischen Unternehmen.

Wer muss finanzierte emissionen offenlegen?

Die Berichterstattung über finanzierte Emissionen ist in den USA und den meisten anderen Teilen der Welt freiwillig. Änderungen der Gesetze und Vorschriften dürften jedoch zu einer stärkeren Meldepflicht führen. Zum Beispiel Neuseeland verlangt von Versicherern, Banken und anderen Finanzinstituten, dass sie ihre klimabedingten Auswirkungen offenlegen.

Es gibt jedoch mehrere Allianzen, Kollektive und andere Organisationen haben sich bereit erklärt, über ihre finanzierten Emissionen Bericht zu erstatten.

Kampagne „Race To Zero“

Die Klimarahmenkonvention der Vereinten Nationen (UNFCCC) verwaltet die globale Kampagne „Race To Zero“. Es sammelt Unterstützung auf allen Ebenen und leitet Netto-Null-Initiativen. Das Glasgow Financial Alliance for Net Zero (GFANZ) richtet seine Ziele an das Race To Zero aus.

Glasgow Financial Alliance for Net Zero (GFANZ)

FRANZZiel ist es, weltweite Allianzen, die für die Finanzbranche spezifisch sind, zu einer einzigen zusammenzufassen. Es gibt über 450 Mitglieder, die ein Vermögen von mehr als 130 Billionen US-Dollar vertreten.

Das Folgende Allianzen und Initiativen sind alle Teil von GFRANZ:

- Net-Zero Banking Alliance (NZBA)

- Initiative „Net Zero Asset Managers“ (NAMI)

- Net-Zero Asset Owner Alliance (NZAOZ)

- Auf Paris ausgerichtete Investitionsinitiative (PAII)

- Net-Zero Versicherungsallianz (NAZI)

- Net Zero Alliance für Finanzdienstleister (NZFSPA)

- Net Zero Investment Consultants Initiative (NICHT)

GFANZ und die Allianzen und Initiativen unter ihrem Dach schließen sich an Race To Zero-Kriterien. Die Mitglieder dieser Gruppen verpflichten sich, ihre Portfolios auf Netto-Null umzustellen, Investitionen zu unterstützen, die auf Netto-Null-Emissionen ausgerichtet sind, und unterstützen das Gesamtziel, bis 2050 Netto-Treibhausgasemissionen auf Null zu erreichen.

Diese Allianzen und Initiativen helfen auch auf andere Weise. Zum Beispiel veröffentlichte die PAII die Rahmen für Netto-Null-Investitionen um Eigentümer und Verwalter von Vermögenswerten bei der Festlegung von Netto-Null-Zielen zu unterstützen.

Was ist PCAF und welche Rolle spielt es bei der Offenlegung finanzierter Emissionen?

Das Partnerschaft für Finanzdaten zur CO2-Bilanzierung (PCAF) ist eine globale Zusammenarbeit von Finanzinstituten, die einen Rahmen entwickelt haben, der Unternehmen bei der Messung finanzierter Emissionen unterstützt.

Es wurde 2015 als Reaktion auf den wachsenden Bedarf an vollständig rechenschaftspflichtigen und vergleichbaren finanzierten Emissionsberechnungen geschaffen. Scope 3, Kategorie 15, war ein Vorläufer von PCAF.

Es gibt fast 300 PCAF-Mitglieder, die sich verpflichtet haben, ihre finanzierten Emissionen zu messen und offenzulegen. Ihr Ziel ist es, einen optimierten Ansatz zur Offenlegung der Treibhausgasemissionen zu entwickeln und umzusetzen, die aus Investitionen und Krediten resultieren.

Der PCAF-Rahmen erreicht dies, indem er Formeln für die Zuweisung der Kohlenstoffauswirkungen von Transaktionen in sechs große Anlageklassen. Dadurch wird sichergestellt, dass die finanzierten Emissionsberechnungen in der gesamten Finanzbranche vergleichbar sind.

PCAF schließt sich auch dem CDP, der Science Based Targets Initiative (SBTi) und der Task Force für klimabezogene Finanzinformationen (TCFD) die Berichterstattung zu rationalisieren und die Leitlinien der jeweiligen Initiativen zu ergänzen. Das Ziel besteht letztlich darin, dass die Finanzinstitute auch Änderungen an ihrem Portfolio vornehmen, um die Emissionen zu reduzieren und sich an das Pariser Abkommen anzupassen.

Wie werden finanzierte Emissionen berechnet?

Finanzierte Emissionen werden berechnet, indem der CO2-Fußabdruck einer Aktivität betrachtet und dieser Fußabdruck dem Finanzinstitut zugewiesen wird. Der Buchhaltungsprozess für jedes Darlehen, jede Investition oder jede Schuld besteht aus zwei Teilen:

- Schätzung des gesamten CO2-Fußabdrucks einer Aktivität im Rahmen eines Darlehens, einer Investition oder einer Finanzdienstleistung

- Zuweisung dieses CO2-Fußabdrucks an das Finanzinstitut durch eine gemeinsame Zuordnungsberechnung

Schätzungen und Annahmen sind manchmal erforderlich, wenn es keine klaren Berichtsstandards gibt oder es an verfügbaren Daten mangelt.

Zum Glück entwickeln viele Organisationen und Initiativen Tools, um diesen Prozess zu beschleunigen und diese Lücken zu schließen. Zum Beispiel die Internationale Energieagentur (IEA) erstellt Szenarien, die bei der Analyse dieser Situationen helfen. Im Laufe der Zeit werden Institutionen irgendwann weniger Proxydaten benötigen, wenn mehr Organisationen anfangen, Emissionen zu melden, und wir haben bessere Daten.

Viele Organisationen und Initiativen erstellen auch hilfreiche Leitlinien für Finanzinstitute. PCAF entwickelte die Globaler Standard für Treibhausgasbilanzierung und Berichterstattung in der Finanzbranche um den Unternehmen mehr Leitlinien für die Berichterstattung über finanzierte Emissionen an die Hand zu geben. PCAF gab zunächst Leitlinien zu den folgenden Anlageklassen ab:

- Börsennotierte Aktien und Unternehmensanleihen

- Gewerbeimmobilien

- Geschäftskredite und nicht börsennotiertes Eigenkapital

- Hypotheken

- Autokredite

- Finanzierung von Projekten

PCAF geht davon aus, weitere hinzuzufügen Anlageklassen und Fallstudien, während sich die Landschaft weiterentwickelt und mehr Daten verfügbar sind. Der Standard enthält auch Leitlinien für die Bewertung der Datenqualität in Fällen, in denen die Daten nicht vollständig verfügbar sind.

Über welche Ressourcen verfügen Unternehmen, um ihnen bei der Messung, Reduzierung und Offenlegung finanzierter Emissionen zu helfen?

Finanzinstitute können auf Standards, Rahmenwerke und Tools zurückgreifen, die von verschiedenen Organisationen entwickelt wurden, um standardisierte Leitlinien für die Emissionsmessung bereitzustellen.

Um die finanzierten Emissionen zu reduzieren, müssen die Institute sie zunächst messen und offenlegen. Leider sind finanzierte Emissionen bekanntermaßen schwer zu messen, sodass viele nicht oder falsch gemeldet werden.

Die Schwierigkeit liegt in der schieren Menge der Daten, um die es geht. Große Banken oder Anlagegruppen haben Millionen von Kunden und viele Finanzprodukte. Datenerhebungen und Berechnungen für die finanzierten Emissionen jedes Produkts müssen durchgeführt werden.

Beratung und Organisationen

Viele Organisationen haben die Notwendigkeit einer verbesserten Standardisierung erkannt, um Finanzinstitute bei der Berichterstattung zu unterstützen. Im Folgenden finden Sie einige wichtige Beispiele.

GHGP

Als erster 1998 entwickelter Standard wurde der GHGP ist das bekannteste und am weitesten verbreitete. Im Rahmen des THGP-Bereichs 3 ist Kategorie 15 der Abschnitt, der sich auf finanzierte Emissionen bezieht. Aus Sicht der finanzierten Emissionen ist der Detaillierungsgrad jedoch nach wie vor etwas unterentwickelt.

PCAF

PCAF ist eine weitere großartige Ressource für Unternehmen. Zusätzlich zu dem von ihnen entwickelten Rechnungslegungsstandard haben sie auch den Strategischen Rahmen für die Pariser Ausrichtung geschaffen, um Finanzinstituten zu helfen, zu verstehen, wie sie ihre Portfolios besser auf das Pariser Abkommen ausrichten können. Dies wird durch die Bereitstellung von drei Funktionen erreicht:

- Erläuterung und Höhepunkte relevanter Bereiche des Pariser Abkommens für Finanzinstitute

- Glossar häufig verwendeter Begriffe

- Überblick über aktuelle Initiativen, Tools, Projekte und Methoden

Dieses Dokument ist ein guter Ausgangspunkt für Finanzinstitute, die die aktuelle Situation verstehen und herausfinden möchten, welche Kooperationen oder Ressourcen für sie am relevantesten sind und was sie in Zukunft erwarten können. PCAF bietet auch andere Ressourcen wie Workshops und Webinare.

FRANZ

Die weltweit größten Finanzinstitute haben sich bei der Gründung von GFANZ im April 2021 angemeldet. Der GFANZ-Fortschrittsbericht informiert jährlich über die Fortschritte der Allianz. Seitdem haben sie Fortschritte gemacht, um das Engagement der Branche zur Senkung der Emissionen zu stärken und umsetzbare Leitlinien für bestimmte Sektoren zu erstellen.

SBTi

SBTi bietet dem Finanzsektor Leitlinien zur Festlegung wissenschaftlich fundierter Ziele (SBTs). SBTs sind Ziele, die den neuesten Forschungsergebnissen zufolge notwendig sind, um die Ziele des Pariser Abkommens zu erreichen.

Werkzeuge

Wie bei der Finanzbuchhaltung sind für den Einstieg in die CO2-Bilanzierung die richtigen Tools erforderlich, um die Emissionen genau zu messen. In der Regel war die CO2-Bilanzierung ein langwieriger und kostspieliger Prozess, der von Beratern anhand komplizierter Tabellen durchgeführt wurde. Heute können digitale Tools dazu beitragen, Berechnungen zu automatisieren und die Wahrscheinlichkeit von Fehlern zu verringern.

Plattformen für Kohlenstoffmanagement und Bilanzierung (CMAPs)

Die jüngste Entwicklung von Plattformen für Kohlenstoffmanagement und Bilanzierung (CMaps) hat es Unternehmen ermöglicht, ihre finanzierten Emissionen zu einem Bruchteil des Zeit- und Kostenaufwands zu messen.

In den CMAPs wurden die wirksamsten Methoden zur CO2-Bilanzierung, einschließlich der GHGP- und PCAF-Methoden, zur Berechnung der finanzierten Emissionen kodifiziert. Daher ermöglichen es CMAPs Banken und Vermögensverwaltern, die Rechenschaftspflicht anhand transparenter Emissionsdaten sicherzustellen.

Bewertung der Kapitalumstellung im Pariser Abkommen (PACTA)

Banken können sich auch an das Paris Agreement Capital Transition Assessment (PACTA) wenden, um zu sehen, wie ihre Portfolios den verschiedenen Klimaszenarien entsprechen. Dies kann Banken helfen, potenzielle Risiken und ihre Auswirkungen zu quantifizieren.

Was ist der Unterschied zwischen einer CO2-Steuer und dem Emissionshandel?

CO2-Steuern belasten Unternehmen nach Emissionen, begrenzen aber nicht die Emissionen. Im Rahmen des Emissionshandels gibt es eine Obergrenze für Emissionen. Diese Programme können Finanzinstitute letztlich etwas kosten, wenn sie ihr Portfolio nur langsam dekarbonisieren. Regierungen und Gerichtsbarkeiten führen diese Programme in der Regel durch.

In Kanada gibt es beispielsweise ein Preissystem für CO2-Emissionen, das Unternehmen auf der Grundlage fossiler Brennstoffe („Treibstoffgebühr“) und leistungsbezogener Gebühren (das sogenannte „leistungsorientierte Preissystem“) berechnet.

Programme zum Emissionshandel

Emissionshandelsprogramme gewähren bestimmten Organisationen die Erlaubnis, eine bestimmte Menge an Emissionen zu produzieren. Das Emissionshandelsprogramm der EPA umfasst beispielsweise betroffene Quellen wie Kraftwerke.

Es wird manchmal als „Cap and Trade“ -Programm bezeichnet. Strafen für die Überschreitung der Zulage können zu kostspieligen Bußgeldern und zum Verlust künftiger Zulagen führen.

Diese Programme tragen dazu bei, die Gesamtemissionen zu begrenzen und Vorhersagbarkeit für die Betroffenen zu schaffen. Es fördert auch die Transparenz, da zur Berechnung der Emissionen eine Datenerhebung erforderlich ist.

CO2-Steuer

Eine CO2-Steuer ist eine Gebühr für die Anzahl der Emissionen, die Unternehmen verursachen. Theoretisch hilft es, Unternehmen für Emissionen in Rechnung zu stellen, sie für die Auswirkungen ihrer Emissionen zur Rechenschaft zu ziehen.

Da diese Steuern die Kosten für die Nutzung fossiler Brennstoffe und anderer Aktivitäten, die Emissionen verursachen, erhöhen, bieten Kohlenstoffsteuern Unternehmen einen Anreiz, energieeffizienter zu werden.

In welchem Zusammenhang stehen sie zu finanzierten Emissionen?

Die Einführung einer CO2-Steuer kann die Finanzinstitute finanziell belasten, je nachdem, welche Arten von Emissionen berücksichtigt werden. Wenn Sie der Messung und Minderung der finanzierten Emissionen einen Schritt voraus sind, können kostspielige Strafen durch zukünftige CO2-Steuer- oder Emissionshandels-Programme vermieden werden.

Was sollten Unternehmen beachten, um effiziente Ziele zu erstellen?

Unternehmen sollten Ziele festlegen, die auf ihre Widerstandsfähigkeit getestet, anhand mehrerer Szenarien gemessen und mithilfe wissenschaftlich fundierter Methoden erstellt wurden. Wie bei jedem Ziel sollten Unternehmen in der Lage sein, ihre Fortschritte zu messen und das Ziel unter realistischen Bedingungen zu erreichen.

Für finanzierte Emissionen ist es jedoch leichter gesagt als getan, realistische Ziele festzulegen. Die Herausforderungen, vor denen Finanzinstitute in der Regel stehen, machen es schwierig zu wissen, was übertrieben ehrgeizig ist und was nicht.

Um mit der Festlegung effizienter Ziele zu beginnen, sollten Unternehmen Folgendes in Betracht ziehen:

- Verwenden Sie mehrere Klimaszenarien um die Ziele kurz- und langfristig zu informieren.

- Testen Sie die Klimaresilienz Ihrer Ziele unter Berücksichtigung physische Risiken und Übergangsrisikenund bereiten Sie Maßnahmen zur Anpassung auf der Grundlage potenzieller vorhergesagter Ergebnisse vor.

- Verwenden Sie wissenschaftlich fundierte Methoden wie PCAF und richten Sie SBTs ein, um überprüfbare und vergleichbare Informationen zu sammeln.

- Wenden Sie die Richtlinien von PCAF für die Bewertung der Datenqualität an, insbesondere wenn Annahmen erforderlich sind, um einen Mangel an Daten auszugleichen.

- Ambitioniertes, aber überschaubares Set und realistische Ziele auf der Grundlage von Daten und aktuellen Forschungsergebnissen.

- Richten Sie die Unternehmensführung ein sich sowohl auf physische als auch auf vorübergehende Risiken zu konzentrieren.

Machen Sie Pläne für Portfoliounternehmen, die die Emissionen nicht reduzieren

Unternehmen sollten auch darüber nachdenken, welche Maßnahmen ergriffen werden sollten, wenn Unternehmen in ihren Portfolios die Emissionen nicht senken.

Der ideale nächste Schritt besteht darin, mit diesen Unternehmen zusammenzuarbeiten, um die Emissionen zu reduzieren. Portfoliounternehmen können ihre Finanzierung behalten, indem sie ihre Geschäftstätigkeit dekarbonisieren. Sowohl Unternehmen als auch Unternehmen profitieren davon, da sie gemeinsam ihre Emissionen reduzieren können.

Die Zusammenarbeit mit Portfoliounternehmen und Kunden kann so aussehen:

- Erbringung von Dienstleistungen, Ressourcen und Leitlinien zur Unterstützung von Unternehmen bei der Messung und Verwaltung ihrer Emissionen

- Finanzierung anbieten das hilft Unternehmen und Kunden, Emissionen zu reduzieren

- Zeitpläne festlegen und Meilensteine der Emissionsreduzierung

- Festlegung klarer Kriterien und Definitionen für reduzierte Emissionen

- Daten transparent teilen und Erkenntnisse aus finanzierten Emissionsangaben

- Zusammenarbeit mit Experten um den Übergangsprozess zu verfeinern und sich an laufende Veränderungen anzupassen

Unternehmen können auch andere Investitionen umschichten zu klimaneutralen oder kohlenstoffnegativen Anlagen zur Steuerung der Emissionen. Investitionen in diese Art von Anlagen können dazu beitragen, ihr Portfolio zu dekarbonisieren und gleichzeitig die Emissionsreduzierung finanziell zu unterstützen.

Vollständige Veräußerung des Unternehmens ist eine weitere Option. Dies reduziert zwar die Emissionen für das Unternehmen, ermutigt die Portfoliounternehmen jedoch nicht, sie zu reduzieren. Diese Unternehmen können ihre Geschäftstätigkeit wie gewohnt fortsetzen, wenn sie anderswo Finanzmittel finden.

Mit Blick auf die Zukunft können Unternehmen auch zukünftige Finanzierung einschränken oder auslaufen lassen für fossile Brennstoffe und emissionsintensive Industrien.

Wie können Unternehmen beginnen, finanzierte Emissionen zu verwalten?

Finanzinstitute sollten die wichtigsten Interessengruppen auf dem Laufenden halten und informieren, umsetzbare Maßnahmen zur Dekarbonisierung ihres Portfolios ergreifen und die finanzierten Emissionspläne kontinuierlich verbessern. Dies ist keine vollständige Liste, aber die Schaffung einer soliden Grundlage und die Gewinnung von Zustimmung können Finanzinstituten einen guten Start bieten, wenn sie beginnen, ihre Ziele zu erreichen.

Dies sind einige Schritte, die Unternehmen zusätzlich zur Festlegung von Zielen ergreifen sollten:

- Ermitteln Sie die wichtigsten Stakeholder mussten wichtige Ziele, ihre Rollen und die Maßnahmen, die sie ergreifen müssen, erreichen.

- Zwischenziele erstellen und baue Checkpoints ein, um den Fortschritt im Auge zu behalten.

- Informieren Sie wichtige Stakeholder, Mitarbeiter und andere zu den Plänen zur Senkung Ihrer finanzierten Emissionen.

- Investieren Sie in Schulungen für Finanzberater, Vermögensverwalter und andere, die mit Kunden und Portfoliounternehmen zusammenarbeiten werden.

- Arbeiten Sie mit Portfoliounternehmen und Kunden mit hohen Emissionen zusammen um sie zu ermutigen, mit der Messung und/oder Senkung der Emissionen zu beginnen.

- Priorisieren Sie die Bekämpfung der „Hotspots“ mit den größten Emissionen zuerst, um die größte Wirkung zu erzielen.

- Recherche „grünes“ Investieren Möglichkeiten das kann dazu beitragen, Ihr Portfolio zu dekarbonisieren, wie erneuerbare Energien und Transitionsanleihen.

- Ziele erneut überprüfen und überarbeiten nach Bedarf, wenn mehr Daten verfügbar werden und mehr Unternehmen mit der Offenlegung beginnen.

- Feedback-Prozesse erstellen um zu erfahren, wie die Implementierung voranschreitet und wie sie verbessert werden kann.

- Stellen Sie Ressourcen bereit, um die sich ändernden Gesetze im Auge zu behalten Auswirkungen auf Ihre Portfoliounternehmen und Kunden.

TD Ameritrade veranschaulicht, wie das aussehen kann. Im Jahr 2021 begannen sie, die finanzierten Emissionen von Unternehmen im Energie- und Energiesektor zu messen. Sie planen, die Festlegung von Zielen für weitere Sektoren im Jahr 2022 fortzusetzen.

TD Ameritrade hat auch andere hilfreiche Ressourcen entwickelt, um seine Ziele zu erreichen. So entwickelten sie beispielsweise ein Heat-Mapping-Framework, das ihnen helfen soll, physische Risiken und Übergangsrisiken zu identifizieren und zu bewerten.

Obwohl Investitionen in fossile Brennstoffe bei den größten Banken an Bedeutung gewonnen haben, war 2021 das erste Jahr Banken verdienten mehr Gebühren für die Vermittlung umweltfreundlicher Maßnahmen Anleihenverkäufe und Kredite als zur Unterstützung von Unternehmen für fossile Brennstoffe. Das wirft die Frage auf: Beginnen die Finanzinstitute zu erkennen, dass die Zukunft grün ist, und setzen sie ihr Kapital entsprechend ein?

Die Berichterstattung und Verwaltung der finanzierten Emissionen ist zweifellos für jedes Finanzinstitut von entscheidender Bedeutung. Leistungsfähige Lösungen für die CO2-Bilanzierung sind eine Notwendigkeit, um Maßnahmen zur Bekämpfung dieser Emissionskategorie zu ergreifen.